Det finnes et omfattende regelsett som regulerer konserninterne transaksjoner, det vil si handel mellom selskaper i samme konsern. Mer enn 60 % av verdenshandelen foregår mellom selskaper innen samme konsern. Også for norske selskaper er store deler av handelsvirksomheten gjort med utenlandske eller norske konsernselskaper.

Økonomisk insentiv for feilprising

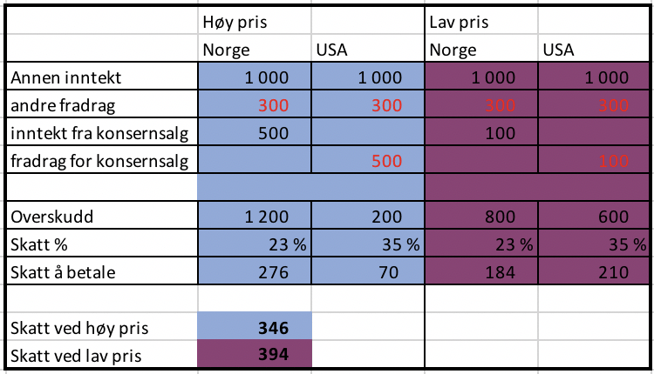

Betydningen av at så stor andel av handelen er mellom selskaper innen samme konsern, er tydelig når selskapene har et økonomisk insentiv for å fastsette de konserninterne prisene feil. Dersom et norsk selskap selger et produkt til sitt amerikanske søsterselskap har gruppen som insentiv at prisen er høyest mulig. Dette fordi selskapsskatten i Norge og USA er henholdsvis 23 % og 35 %, og man får inntekten i landet med lav skatt og fradraget i landet med høy skatt.

Eksempelvis:

Som eksempelet viser vil konsernet kunne spare 48 i skatt bare ved at det settes en høy pris fra Norge, dette selv om de underliggende økonomiske realitetene er de samme.

For å håndtere de utfordringer som følger av at handler mellom konserninterne selskaper foregår uten den ordinære interessemotsetningen som vanligvis er mellom leverandør og kunde, finnes det et omfattende regelsett som regulerer konserninterne transaksjoner.

Selv uten økonomisk insentiv – må følge regelverket

Før vi ser på deler av dette regelsettet nedenfor, er det viktig å påpeke at disse reglene gjelder selv i de tilfellene der konsernselskapene ikke har noen økonomiske insentiv for å feilprise. For eksempel vil transaksjoner mellom to selskaper innenfor samme skattejurisdiksjon ikke ha noen skattemessige konsekvenser, ettersom forskyvning av skattegrunnlaget uansett kan motregnes ved å yte konsernbidrag.

Hovedregel = markedspris

Både den norske skatteloven og aksjeloven inneholder bestemmelser om at konserninterne transaksjoner skal foregå på markedsmessige vilkår, noe som både omfatter pris og andre avtaleforhold. Dersom prisen er markedsmessig, men kjøper fraskriver seg retten til å reklamere ved feil i leveransen, er ikke dette markedsmessige vilkår og transaksjonen er ikke i overenstemmelse med norsk lov.

For å sikre at man er i overenstemmelse med internprisingsregelverket, er det viktig at vilkårene fastsettes så likt som mulig det de ville vært dersom det var uavhengige selskaper.

Les også: Due Diligence ved salg av virksomhet

Omfattende rapporteringsregler

Bestemmelsene om markedsvilkår gjelder alle selskaper, men de mer omfattende rapporteringsreglene forutsetter at selskapene og transaksjonene er av et visst omfang.

Dersom kontrollerte transaksjoner overstiger 10 millioner, eller mellomværende mellom nærstående selskaper er mer enn 25 millioner er man pliktig til å levere et skjemavedlegg til skattemeldingen med detaljer om de aktuelle transaksjonene.

Videre, dersom konsernet er av en viss størrelse skal det utarbeides omfattende beskrivelser og dokumentasjon av selskapet, konsernet, konserninterne transaksjoner og hvordan prisfastsettelsen er gjort. Dette gjelder dersom konsernet med nærstående samlet har mer enn 250 ansatte og 400 millioner kroner i salgsinntekter / 350 millioner i balansesum. Dokumentasjonen skal til enhver tid være løpende oppdatert, og skattekontoret kan kreve at dette oversendes på kort frist.

Selv om man ikke er forpliktet til å utarbeide dokumentasjon, anbefaler vi at man har et bevisst forhold til hvordan prisfastsettelsen på konserninterne tjenester er gjort, og har god dokumentasjon på dette, slik at man reduserer risikoen for ubehagelige overraskelser fra skattemyndigheter eller andre.

Les også: Lån fra selskap til aksjonær

Gjelder også nærstående selskaper

Det er også viktig å være klar over at det ikke bare er konserninterne transaksjoner som rammes av regelsettet ovenfor. Reglene rammer også transaksjoner med andre selskaper, innretninger eller personer som kan anses som nærstående – typisk fordi man har eierinteresser eller på annen måte har kontroll eller instruksjonsmyndighet over selskapet. Omfanget av selskaper som er omfattet av reglene beskrevet ovenfor kan derfor være større enn hva som fremstår naturlig ved første øyekast.

Hyppige kontroller

Skatteetaten har et særskilt fokus på internprisingsspørsmål og gjennomfører hyppig bokettersyn på dette området.

Klikk for å lese mer om hvordan vi kan hjelpe deg med skatt.